آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

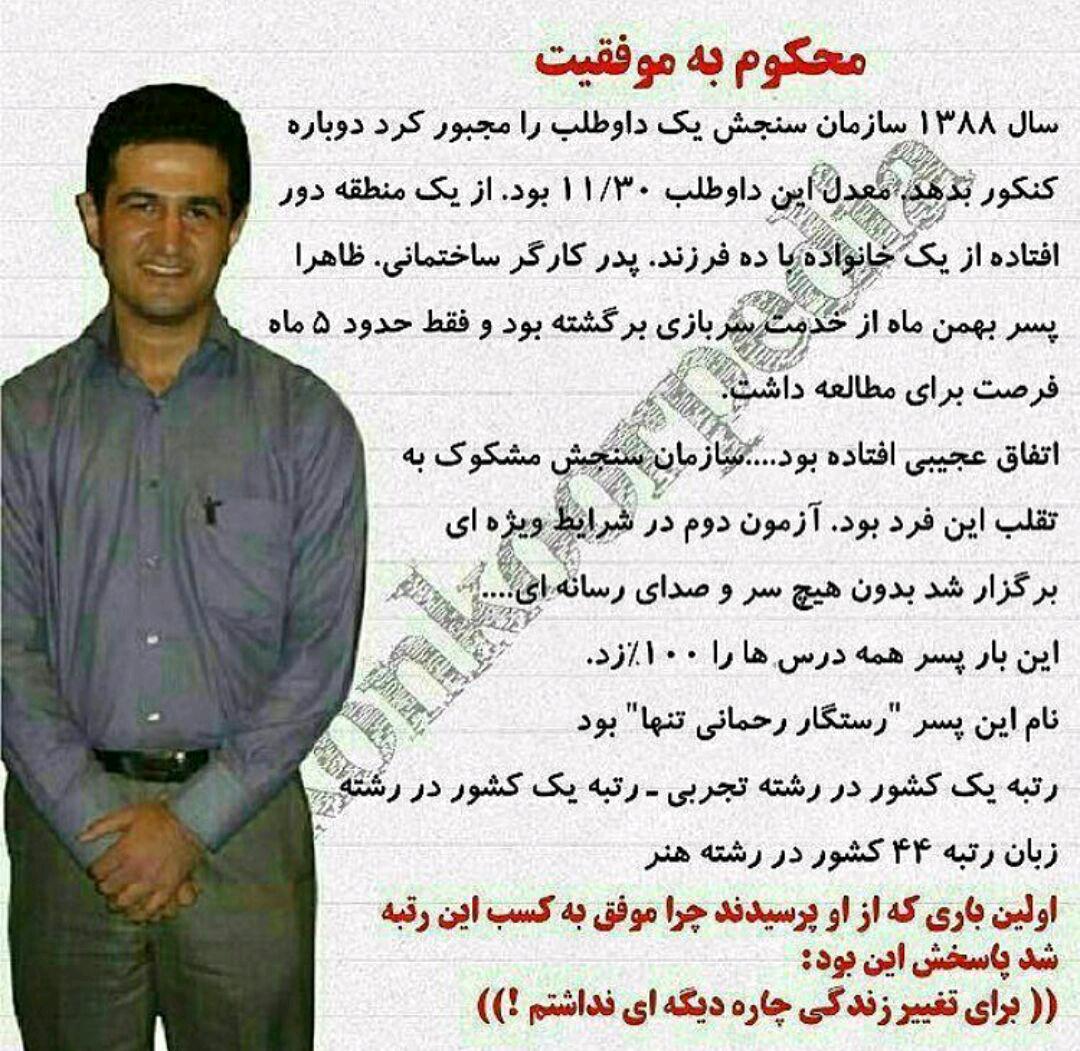

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

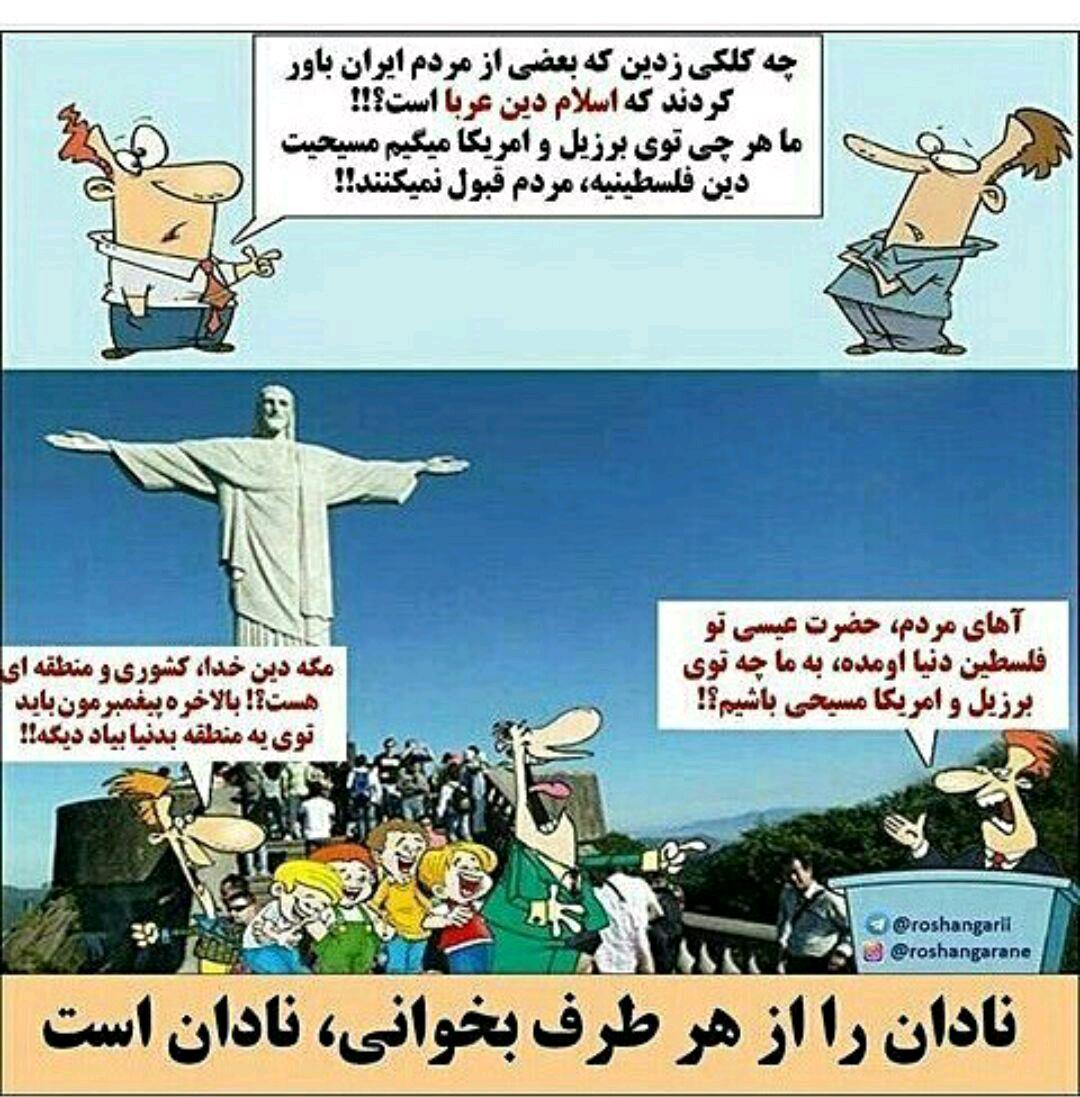

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

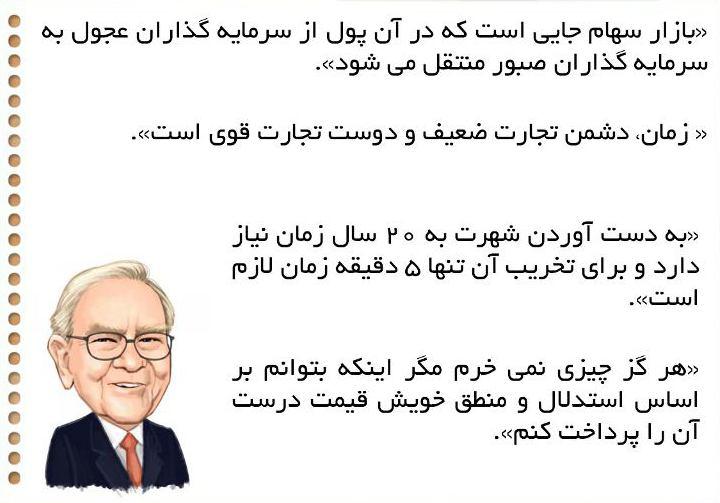

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

تجربه کردن

تجربه کردن افرادی که باناقص بودن چه کارهایی انجام داده اند

افرادی که باناقص بودن چه کارهایی انجام داده اند سخنان كوتاهى از گابريل گارسيا ماركز

سخنان كوتاهى از گابريل گارسيا ماركز راه های رسیدن به موفقیت

راه های رسیدن به موفقیت شرکت سامسونگ و کارهایی که در دنیا انجام داده است(قسمت اول)

شرکت سامسونگ و کارهایی که در دنیا انجام داده است(قسمت اول) بازی برای برد،نیاز به تعهد دارد

بازی برای برد،نیاز به تعهد دارد منش در زندگی روزمره

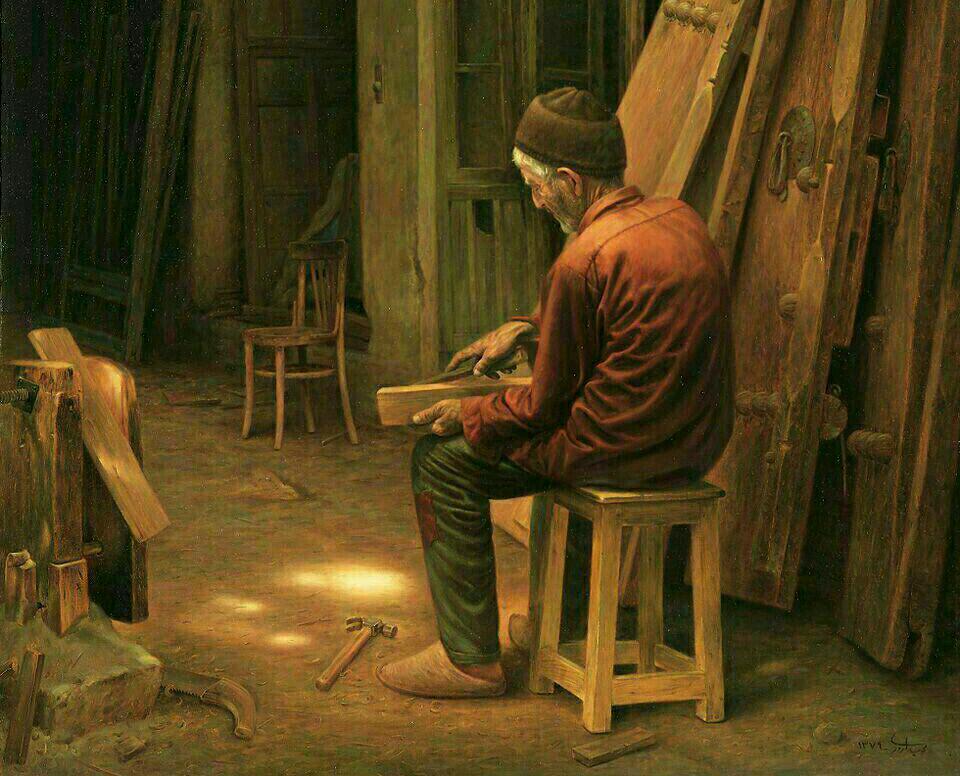

منش در زندگی روزمره شکست را از یک نجار بیاموز

شکست را از یک نجار بیاموز مهارت های میان فردی(ساخت شخصیتی نیکو)

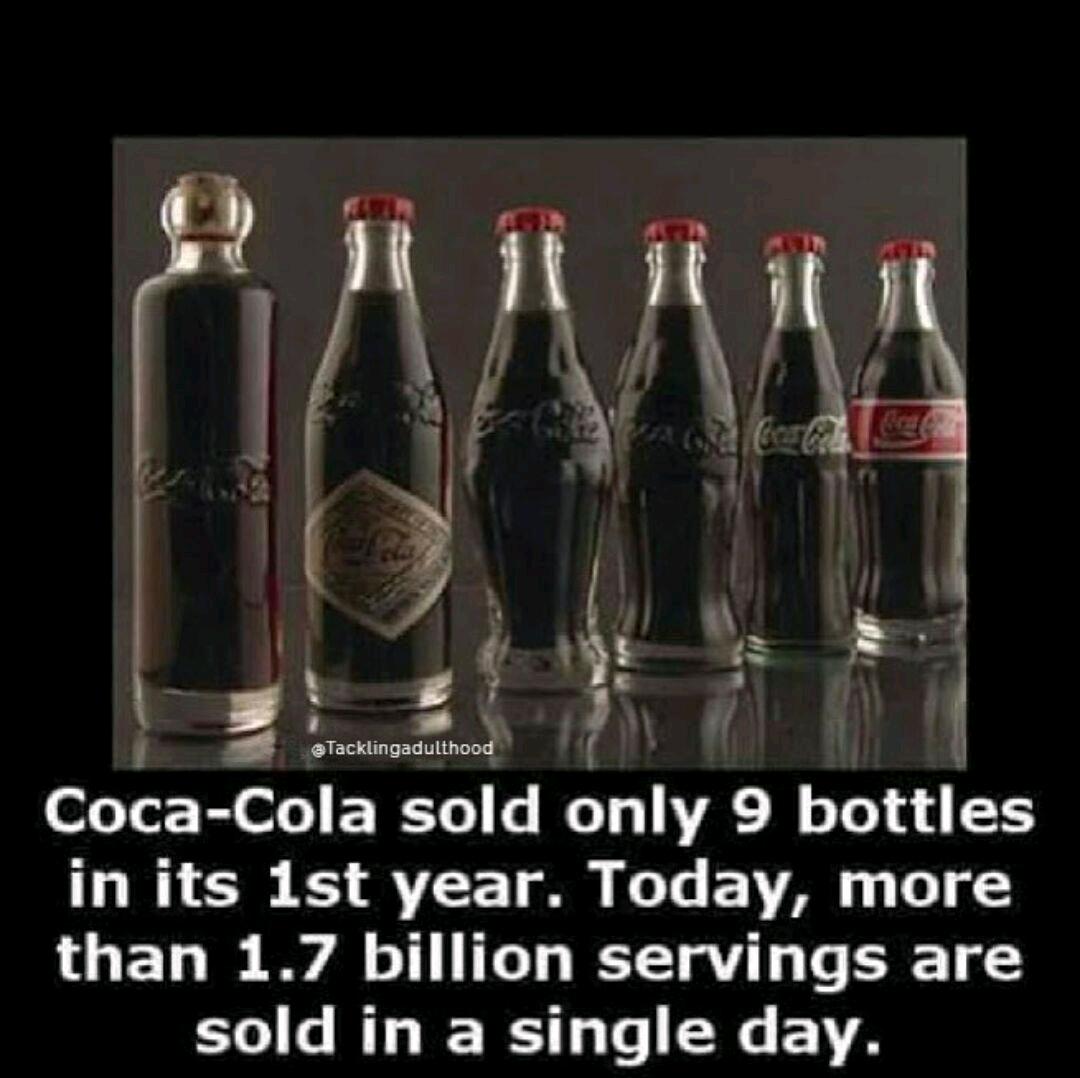

مهارت های میان فردی(ساخت شخصیتی نیکو) فروش کوکا کولا در سال اول

فروش کوکا کولا در سال اول آیهای از قرآن بر روی جلد مجله تایم

آیهای از قرآن بر روی جلد مجله تایم اهداف باید با ارزش هایمان سازگار باشند

اهداف باید با ارزش هایمان سازگار باشند کسب و کاری ایجاد کنید که

کسب و کاری ایجاد کنید که قوانین عجیبی که در بزرگترین شرکت اینترنتی دنیا حکمفرماست

قوانین عجیبی که در بزرگترین شرکت اینترنتی دنیا حکمفرماست این 15 مورد زندگی شمارا نابود میکند

این 15 مورد زندگی شمارا نابود میکند ویژگی های افراد بدبین

ویژگی های افراد بدبین ویژگی های یک حسابدار موفق

ویژگی های یک حسابدار موفق ۱۰ رمز موفقیت کارآفرینان از زبان جوانترین میلیاردر دنیا

۱۰ رمز موفقیت کارآفرینان از زبان جوانترین میلیاردر دنیا انواع مشتری و سبک های ارایه متناسب با آنها

انواع مشتری و سبک های ارایه متناسب با آنها ۵ درس از کودکان کارآفرینی که بیشتر از شما پول درمی آورند

۵ درس از کودکان کارآفرینی که بیشتر از شما پول درمی آورندتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نرخ سود بانکی

نرخ سود بانکی در ایران توسط شورای پول و اعتبار به تصویب می رسد و بانک ها باید از آن نرخ در دریافت سپرده و پرداخت تسهیلات تبعیت نمایند.دربازار از این نرخ به عنوان نرخ بازدهی بدون ریسک یاد می شود و تحلیلگران و ارزش گذاران شرکت ها درفرآیند کارخود از این نرخ استفاده می کنند.در کشور ما به طور منطقی این نرخ باید همسو با نرخ تورم باشد.به عنوان یک قاعده کلی که بین صاحبنظران اقتصادی،پذیرفته شده است نرخ سود سپرده بانکی باید بین 2تا4درصد از نرخ تورم بیشتر باشد که ارزش پول مردم در مقابل تورم حفظ گردد.البته در خصوص این قاعده در طی 15سال1380تا1394باید گفت که نیمی از این سال ها تورم بیشتر از نرخ سود بانکی و نیمی دیگر بالعکس بوده است.

اما تاثیر افزایش نرخ سود بانکی را می توان از چند جهت بررسی کرد:

1-افزایش نرخ سود (سپردههای)بانکی می تواند نرخ بازدهی بدون ریسک در بازار را افزایش دهد و سرمایه گذاران در بازار سهام انتظار بازدهی بیشتری داشته باشند که درآن صورت بخش اعظمی از نقدینگی موجود در بازار سرمایه به سمت سپرده های بانکی بدون ریسک سوق داده شده ومبالغی که در بورس باقی می ماند انتظار بازدهی بالاتر از نرخ سپرده داشته که این عامل موجب کاهش نسبت P/Eبازار سرمایه خواهد شد

2-باافزایش نرخ سود سپرده،نرخ سود تسهیلات بانکی نیز افزایش خواهد یافت.ازآنجایی که شرکت ها بخشی از منابع مالی مورد نیاز خود را از طریق استقراض از شبکه بانکی تامین می کنند،افزایش نرخ تسهیلات مالی میتواند هزینه تامین مالی را افزایش و به طبع موجب کاهش سود خالص شرکت گردد.این کاهش سود خالص آثار خود را در قیمت سهام شرکت ها نمایان خواهد ساخت.

3-درسال های 1393تا1396که نرخ سود سپرده های بانکی افزایش چشمگیری داشت و بخش زیادی از نقدینگی موجود در کشور را جذب سپرده های بانکی کرد،تعداد کثیری از شرکت ها علاقه زیادی به کسب درآمد از طریق فعالیت های غیر عملیاتی مانند سود سپرده بانکی رانشان دادند و موجب شد فعالیت عملیاتی آن ها کاهش و منابع مالی خود را نزد بانک ها سپرده گذاری نمایند.این اقدام که از فعالیت های عملیاتی کاسته و درصد زیادی از سود خالص از فعالیت های غیر عملیاتی کسب شد باشد،موجب کاهش ارزش سهام شرکت ها شد

در نتیجه می توان گفت که افزایش نرخ سود سپرده و تسهیلات بانکی می تواند منجر به افت قیمت سهام شرکت های بازار سرمایه گردد.

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 4:35 بعد از ظهر

سود سپرده از محل زيان وام گيرندگان پرداخت مي شود و ادامه آن غير ممكن است

در گلدكوئيست سود يك نفر از محل زيان ديگري پرداخت ميشود

سودي كه بانكها به سپرده پرداخت مي كنند از محل زيان وام گيرنده و زيان بانكها پرداخت ميشود بانكها ، ماهيت گلدكوئيستي دارند

چرا بانكها اينگونه عمل مي كنند ؟

مديرعامل و اعضاي هيئت مديره بانكها ، مالك بانك نيستند و معمولا هر ٢ تا ٣ سال عوض ميشوند لذا چون مالك بانك نيستند برايشان مهم نيست كه بانك زيان ميكند يا سود، فقط اين مهم است كه در دوره ٢ تا ٣ ساله مديريت آنها ، همه چيز گل و بلبل نشان داده شود ، هيچ چيز بيشتر از اين نيست و هر كس جز اين تصور كند از داخل بانكها را نمي شناسد

صورت هاي مالي بانكها ، سود موهوم شناسائي مي كند ، صورت هاي مالي بانكها ، دستكاري شده است

اگر صورت هاي مالي بانكها با روش ifrs تنظيم شود جلو سود هاي موهوم گرفته ميشود و ديگر دستكاري صورت هاي مالي براي گل و بلبل نشان دادن ، ممكن نخواهد بود

بانكهاي خارجي فقط زماني حاضر به تعامل با يك بانك ايراني هستند كه براي سه سال متوالي صورت مالي آن بانك با روش ifrs تنظيم شده و براي آنها ارسال شود

اينكه ايراد گرفته ميشود برجام موفق نبود زيرا بانكهاي خارجي بزرگ !؟ حاضر با مراوده با بانك هاي ايراني نيستند حرف افراد غير مطلع است ، بانكهاي خارجي از بانكهاي ايراني صورت مالي بر اساس ifrs ميخواهند تا با آنها كار كنند و بانكها ندارند ، اشكال در برجام نيست ، اين حرف افراد غير مطلع است اشكال در صورت هاي مالي غير استاندارد بانكهاست

نگارنده در سخنراني كه در حضور معاون و مسئولان بورس در يكي از كارگزاري ها داشت وقتي به اين مسئله اشاره كرد ، معاون محترم سازمان بورس اظهار داشتند كه فقط نماد سه بانك در بورس باز است و علت آن اين است كه بقيه بانكها نماد آنها وقتي باز ميشود كه صورت مالي با ifrs ارائه شود و بانكها دارند مقاومت ميكنند

بانكهائي كه نماد آنها باز شد سود شناسائي شده با استاندارد حسابداري قبل ، وقتي بِه روش ifrs ارائه شد همه زيان ده شدند و ارزش سهام آنها در بورس سقوط كرد ، هر بانكي كه با روش ifrs صورت مالي ارائه داد سود شناسائي شده يا به زيان تبديل شد يا سود به ده درصد سابق كاهش يافت

استاندارد ifrs به سالها دستكاري بانكها در صورت هاي مالي و شناسائي سود غير واقعي پايان ميدهد

چهار ميليون سپرده گذار دارند از محل سود سپرده زندگي ميكنند ، چهار ميليون نفر دارند از محل سودي كه اصلا وجود ندارد زندگي ميكنند

صورت هاي مالي را دارند دستكاري ميكنند و سود غير واقعي تقسيم ميكنند و بعد اين سود غير واقعي را بين چهار ميليون نفر تقسيم ميكنند

اگر صورت هاي مالي بانكها با روش ifrs تنظيم شود سودي كه بانكها به سپرده پرداخت ميكنند كمتر از نيم درصد خواهد بود

بانك مركزي اجازه نمي دهد مجمع بانكها تشكيل شود بدون اينكه صورت مالي به روش ifrsتنظيم شود

حركت قاطع بانك مركزي در نگارنده عميقا احساس احترام ايجاد ميكند

چهار ميليون نفر شاغل و بازنشسته از بخش عمومي در ماه حقوق ميگيرند نظام بانكي از محل هيچ در ماه به چهار ميليون نفر در عمل حقوق ميدهد و اسم آن را ميگذارد سود بانكي

سود سپرده بايد به كمتر از يك درصد كاهش يابد و به اين بازي كودكانه و غير مسئولانه كه اقتصاد كشور را به بازي گرفته، خاتمه داده شود

بي جهت يك عده اي را دارند از محل هيچ ثروتمند ميكنند

ما در عصري زندگي ميكنيم كه چهار ميليون نفر از هيچ پول در ميآورند و زندگي ميكنند

كسي كه در ابتداي سال ٩٢ در موسسات و بانكهاي كوچك كه سود سپرده بالا ميدهند سپرده گذاري كرده اكنون سپرده اش دو برابر شده است بدون اينكه كار كرده باشد ، اينگونه يك عده اي را بدون كار كردن ثروتمند كردن ، فرهنگ كار كردن در كشور را لوث ميكند و سنگ روي سنگ بند نميشود

ثروت عده اي دو برابر شده از محل از هستي ساقط شدن وام گيرنده

بخشي از وام گيرندگان نيز توليد كنندگان بوده اند

سودي كه بانكها به سپرده پرداخت ميكنند به ٩٠ درصد كسب و كار ها دارد علامت ميدهد كه كسب خود را تعطيل و پول آن را در بانك سپرده گذاري كنند آيا اين رفتار مسئولانه است ؟ اين شيوه اداره بانكها به سود هيچ كس جز مدير عامل و هيئت مديره بانكها نيست كه با صورت هاي مالي دستكاري شده عملكرد خود را گل و بلبل نشان دهند و بعد به خاطر سودي كه اصلا وحود ندارد پاداش عملكرد در مجمع دريافت كنند

علم كم ، مثل پول خرد ميماند سر وصدا زياد به پا ميكند اما هيچ است

نگارنده فرد غير مطلع در امور بانكداري نيست و به مدت ٧ سال تا مهر ٩٦ مسئول ريسك بازار يكي از بانكهاي بزرگ كشور بود

اين بازي را نبايد تا آخرين ريال دارائي وام گيرنده ادامه داد

محمد حسين اديب

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 17 / 10 / 1396 ساعت: 9:1 بعد از ظهر